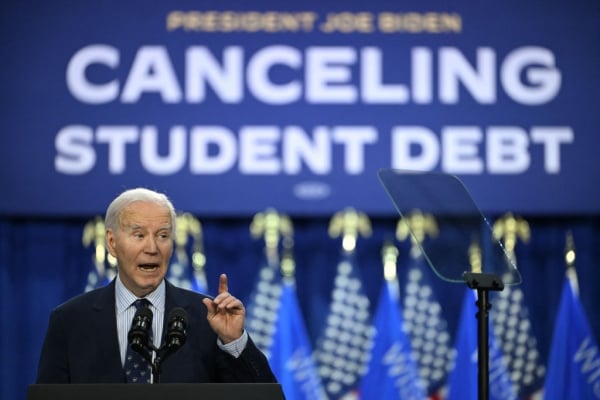

Der jüngste Schuldenerlassplan von Präsident Joe Biden würde im Falle seiner Verabschiedung acht Millionen Menschen zugute kommen, aber der Plan wird wahrscheinlich vor rechtlichen Herausforderungen stehen und möglicherweise nie das Licht der Welt erblicken.

Der lang erwartete Vorschlag, der am Freitag veröffentlicht wurde und darauf abzielt, Kreditnehmern in finanziellen Schwierigkeiten zu helfen, ist der letzte Schritt des zweiten Versuchs der Biden-Regierung, Millionen Amerikanern einen Schuldenerlass für Studenten zu gewähren. Der erste Versuch, der 43 Millionen Kreditnehmern zugute gekommen wäre, war vom Obersten Gerichtshof niedergeschlagen im Juni 2023, was den Präsidenten dazu veranlasste, wieder ans Zeichenbrett zu gehen.

Der neueste Plan baut auf dem Vorschlag der Verwaltung auf Anfang dieses Jahres veröffentlicht Dies bietet unter anderem Kreditnehmern einen Weg zur Entlastung, die mehr schulden, als sie ursprünglich geliehen haben, oder die mehr als 20 Jahre damit verbracht haben, ihre Kredite zurückzuzahlen. Nach diesem Plan, der noch nicht endgültig ist und vor Gericht auf Eis gelegtDas Ministerium würde fast 28 Millionen Amerikanern die Studienkredite ganz oder teilweise erlassen.

Aber Befürworter des Schuldenerlasses habe wiederholt argumentiert dass der Plan ohne eine umfassende Maßnahme zur Unterstützung von Kreditnehmern, die sich in finanziellen Schwierigkeiten befinden, unvollständig war. Beamte des Ministeriums sagten, der Plan sei von entscheidender Bedeutung, da sich niemand so viele Gedanken über die Schulden seiner Studenten machen dürfe, dass er ganz auf einen Hochschulabschluss verzichte.

„Der ganze Sinn der Aufnahme eines Studienkredits besteht in erster Linie darin, in die Zukunft zu investieren, in Kompetenzen und Bildung zu investieren, um die Chancen zu erweitern und voranzukommen, und nicht in eine Schuldenfalle zu tappen, wenn eine Notlage eintritt“, heißt es in der Nationalstudie sagte Wirtschaftsberaterin Lael Brainard am Donnerstag in einem Pressegespräch. „Wenn eine Notlage eintritt, ist ein Schuldenerlass für Studenten eindeutig gut für die Kreditnehmer (und) gut für die wirtschaftlichen Chancen.“

Wie bei früheren Versionen von Schuldenerlassplänen wurde der Vorschlag schnell und heftig kritisiert. Konservative Interessengruppen und Republikaner im Kongress verurteilten ihn als nichts weiter als einen dritten Versuch, die Verantwortung für die Rückzahlung zu verlagern. Befürworter des Vorschlags lobten die Biden-Regierung dafür, dass sie neue Wege zur Vergebung eröffnet und den Republikanern die Stirn geboten hat.

Die Abteilung plant, die vorgeschlagenen Regelungen im zu veröffentlichen Bundesregister „in den kommenden Wochen“, heißt es in einer Abteilungsmitteilung, und wird dann 30 Tage lang öffentliche Kommentare entgegennehmen. Danach müssen die Abteilungsmitarbeiter jeden Kommentar prüfen und darauf antworten, bevor sie eine endgültige Regelung erlassen.

Beamte haben letzte Woche nicht gesagt, wann sie die endgültige Regelung veröffentlichen wollen, aber die Uhr tickt. Die Abteilung hat bis Ende Januar Zeit, ihre Arbeit abzuschließen, bevor nach der Wahl nächste Woche eine neue Regierung das Amt übernimmt. Alle in den letzten Tagen der Biden-Regierung erlassenen Regeln könnten vom ehemaligen Präsidenten Trump, falls er gewinnt, oder von den Republikanern, falls sie den Kongress kontrollieren, zurückgenommen werden, je nachdem, wann die Vorschriften in Kraft treten.

„Dieser Präsident hat deutlich gemacht, dass seine Anweisung an seine Verwaltung im Rahmen der rechtlichen Befugnisse des Ministeriums darin besteht, möglichst vielen Menschen so schnell wie möglich so viel wie möglich zu liefern“, sagte ein hochrangiger Verwaltungsbeamter, als er nach einem Abschlusstermin gefragt wurde.

So funktioniert der Plan

Der Härtefallvorschlag würde dem Ministerium die Möglichkeit einräumen, auf den gesamten ausstehenden Restbetrag eines Studiendarlehens zu verzichten, wenn dem Kreditnehmer unvorhergesehene Kosten entstehen – etwa Arztrechnungen, hohe Kosten für die Kinderbetreuung, die Pflege chronisch kranker Angehöriger oder eine Naturkatastrophe. Dies könnte ihre Fähigkeit zur vollständigen Rückzahlung des Darlehens beeinträchtigen.

„Erst im letzten Monat haben wir das gesehen Verwüstung Menschen können mit Katastrophen konfrontiert werden Hurrikan Helene und Milton-Streik“, sagte Brainard. „Familien verlieren ihr Zuhause, ihr Hab und Gut ist ruiniert, kleine Unternehmen müssen schließen, Tausende haben neue Arztrechnungen. Die Rückzahlung der Studienschulden sollte einfach keine zusätzliche Belastung sein.“

Wie in den Verordnungsentwürfen dargelegt, könnten Kreditnehmer auf zwei Wegen Zugang zu Erleichterungen erhalten.

Die erste würde es dem Ministerium ermöglichen, Kreditnehmern, bei denen die Wahrscheinlichkeit, dass sie ihre Kredite in den nächsten zwei Jahren nicht mehr zurückzahlen können, mit einer Wahrscheinlichkeit von 80 Prozent in Verzug zu geraten, eine einmalige automatische Entlastung zu gewähren. Bei dieser Entscheidung würde das Ministerium 17 Faktoren berücksichtigen, darunter unter anderem den ausstehenden Saldo eines Kreditnehmers sowie die Frage, ob er das Studium abgeschlossen hat oder bedürftigkeitsabhängige öffentliche Leistungen erhält. Kreditnehmern, die die Voraussetzungen erfüllen, könnte die Tilgung aller ihrer Kredite drohen, oder die Abteilung könnte sich dafür entscheiden, nur einen Teil des ausstehenden Restbetrags zu begleichen.

Der Pressemitteilung zufolge erhielten zwei Drittel der Kreditnehmer, die Anspruch auf Erleichterung im Rahmen des ersten Wegs hatten, den Pell Grant.

Der zweite Weg ist weniger formelhaft und erfordert, dass Kreditnehmer eine Erleichterung beantragen. Auf diesem Weg wird die Abteilung eine ganzheitliche Bewertung durchführen, um festzustellen, ob ein Kreditnehmer wahrscheinlich in Verzug gerät oder „ähnlich schwerwiegende negative und anhaltende Umstände erlebt“, heißt es in der Pressemitteilung.

„Wenn es keine andere Möglichkeit zur Zahlungserleichterung gibt, um der anhaltenden Notlage des Kreditnehmers ausreichend entgegenzuwirken, könnte die Sekretärin auf den Kredit verzichten“, schrieben die Beamten.

Wenn beide Wege kombiniert werden, wird der neueste Entlastungsplan den Steuerzahlern laut den vorgeschlagenen Vorschriften über einen Zeitraum von zehn Jahren schätzungsweise 112 Milliarden US-Dollar kosten. Der Ausschuss für einen verantwortungsvollen Bundeshaushalt hat den Plan geschätzt wird kosten etwa 600 Milliarden US-Dollar. Beamte des Ministeriums argumentierten, dass Geld gespart werden könne, wenn die Agentur aufhöre, Kredite einzusammeln, deren vollständige Rückzahlung unwahrscheinlich sei.

„Ein wichtiger Grund, warum wir für einen Schuldenerlass für Studenten kämpfen, ist die Bewältigung der mehr als eine Million Ausfälle, die wir jährlich im Studienkreditsystem erleben“, sagte Bildungsminister Miguel Cardona in der Pressekonferenz am Donnerstag. „Denken Sie daran, dass die Bedienung und Einziehung ausgefallener Kredite nicht kostenlos ist. Es kostet den Steuerzahler und kann den Kreditnehmern schaden. Und es gibt einen Punkt, an dem sich die Kosten für den Versuch, einen ausgefallenen Kredit einzutreiben, einfach nicht mehr lohnen.“

Geteilte Reaktionen

Kyra Taylor, eine Rechtsanwältin des National Consumer Law Center, die Teil des Verhandlungsausschusses war, schloss sich Cardonas Kommentar in einer Erklärung an und sagte, dass das derzeitige Studienkreditsystem kaputt sei und ein Schuldenerlass es der Bundesregierung ermöglichen werde, künftig besser zu verwalten .

„Das Studienkreditsystem ist mit Schulden aufgebläht, die nie zurückgezahlt werden, und die laufenden Bemühungen, diese uneinbringlichen Schulden einzutreiben, gefährden die Fähigkeit des Bildungsministeriums, den Rest des Studienkreditportfolios angemessen zu bedienen“, sagte sie. „Dieser Vorschlag schafft einen Weg, um sicherzustellen, dass Studiendarlehenskreditnehmer künftig nicht unter der Last ihrer Studiendarlehensschulden schmachten.“

Andere Unterstützer, darunter das Student Debt Crisis Center und Young Invincibles, eine Interessenvertretung, die sich darauf konzentriert, die Stimmen junger Erwachsener zu stärken, sagten, Hochschulbildung sollte eine Brücke zu Chancengleichheit sein und die Kosten sollten vor oder nach dem Abschluss kein Hindernis darstellen.

„Die neuen Regeln erkennen an, dass es bei der Verschuldung von Studenten nicht nur um frühere Kreditnehmer geht, sondern auch darum, künftige Generationen zu schützen“, sagte Kristin McGuire, Geschäftsführerin von Young Invincibles, in einer Erklärung.

Andere, darunter konservative Denkfabriken und republikanische Kongressabgeordnete, argumentieren jedoch, dass die Beschränkungen, was eine Härte darstellt, vage sind und der neueste Plan lediglich die Rückzahlungsverantwortung verschiebt.

„Wo ist die Verzeihung für den Mann, der nicht aufs College gegangen ist, aber arbeitet, um den Kredit für den Lastwagen abzubezahlen, den er zur Arbeit mitnimmt? Was ist mit der Frau, die ihr Studiendarlehen zurückgezahlt hat, jetzt aber Schwierigkeiten hat, sich ihre Hypothek leisten zu können?“ fragte Dr. Bill Cassidy, ein Republikaner aus Louisiana und ranghöchstes Mitglied des Bildungsausschusses des Senats. „Gibt ihnen die Verwaltung Erleichterung? Natürlich nicht.“

Das Cato Institute Center for Educational Freedom, Teil einer libertären Denkfabrik, stellte fest, dass frühere Schuldenerleichterungspläne auf „enorme“ verfassungsrechtliche und rechtliche Herausforderungen gestoßen seien, und dieser Plan werde dies wahrscheinlich auch tun.

„Das bemerkenswerteste Merkmal dieses Plans besteht darin, dass das Bildungsministerium Kreditnehmern proaktiv Schulden erlässt, von denen es erwartet, dass sie ihre Studienkredite nicht zurückzahlen werden. Aber das wirft nur die Frage auf: Wenn das Ministerium vorhersagen kann, welche Kredite ausfallen werden, warum vergibt es diese Kredite überhaupt?“ sagten Neal McCluskey und Andrew Gillen, Zentrumsdirektor bzw. Fellow. „In jedem anderen Kontext wird die Vergabe von Krediten, bei denen eine hohe Wahrscheinlichkeit besteht, dass sie nie zurückgezahlt werden, als Raubkreditvergabe bezeichnet.“